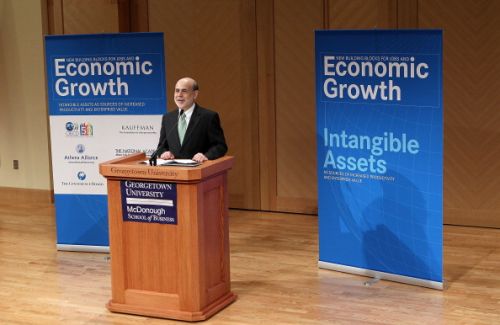

Ieri sera il mercato forex è stato scosso dalle decisioni in materia di politica monetaria della FED, ovvero la Banca Centrale degli Stati Uniti d’America. L’istituto monetario di Washington ha deciso di confermare i tassi di interesse nel range compreso tra lo 0% e lo 0,25%, sui livelli più bassi di sempre. Dalla conferenza stampa del governatore Ben Bernanke sono emerse indicazioni fondamentali per gli investitori su ciò che ha intenzione di fare la FED nei prossimi mesi. Bernanke ha infatti tracciato la road map della exit strategy della FED.